Infos générales

- Durée de la formation

-

4 semestres

- Lieu(x) de la formation

- Université Toulouse Capitole

- Stage(s) *

-

Oui

* Facultatif (M1) / Facultatif ou Obligatoire (M2)

- Accessible en

-

- Formation initiale

- Reprise d'étude

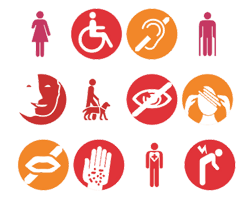

Visitez le portail handicap sur le site de l'Université

Visitez le portail handicap sur le site de l'Université